BLOG

銀行の投資信託販売の実態(顧客本位の業務運営⑤)20190108 毎日更新(予定)8日目

2019.01.09

顧客本位の業務運営

金融庁が共通KPI(重要指標)を用いるよう

金融機関に働きかけていることは

前回までにお伝えした通りです。

共通KPI

・運用損益別顧客比率

→お客さんに運用益がでているのか

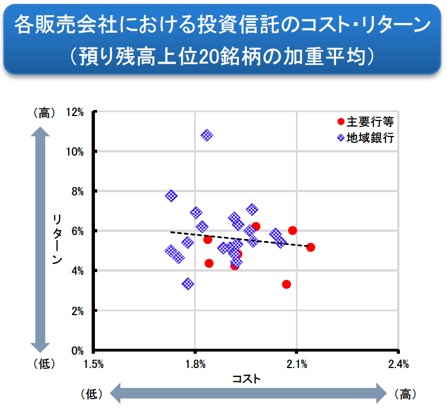

・投資信託預り残高上位20銘柄のコスト・リターン

→コストにみあったリターンを得ているのか

・投資信託預り残高上位20銘柄のリスク・リターン

→リスクにみあったリターンを得ているのか

でしたね。

平成30年6月に金融庁は

その分析結果を公表しています。

「投資信託の販売会社における比較可能な共通KPIを用いた分析」です。

ここから、銀行での投資信託販売の実態が

垣間見えてきます。

この図はその分析資料からの引用です。

注)集計方法

「預り残高上位20銘柄のうち、

設定後5年以上の銘柄を抽出し

それらのコストとリターンを

残高加重平均した値を算出」

「コストは、販売手数料率(税込)と

信託報酬率(税込)の合計値」

つまり、どんな投資信託を販売してきたのか

その成績表になります。

どの投資信託がよかったのか ということではなく

どの銀行がいい投信(成績がよくてコストも安い)を販売してきたのか

という比較ができるようになっています。

消費者とすれば、

コストが低くて運用成績のいい投信を

「目利きができて」

「取りそろえている」ところから買いたくなりますよね。

食料品と一緒です。

このグラフでいうところの

左上にくる銀行がいいでしょう。

しかし!

このグラフでは、銀行名が記載されていません。

将来は、ここに個別の銀行・証券会社の名前が

載ってくると思われます。

手間ひまをかければ、

個別に各銀行のホームページを訪問して

比較表も作成できると思います。

銀行選びにおいて

規模が大きいとか近くにあるから

ということではなく

このような顧客本位の業務運営ができているかどうか

を基準とする時代になってきたのかもしれません。